El crowdlending se encuentra en auge en España y para beneficiarnos de ello es importante que sepamos cómo declarar crowdlending. En este artículo voy a ayudarte a entender cómo declarar las inversiones, qué impuestos hay que pagar y el funcionamiento de la fiscalidad crowdlending en España.

El crowdlending es una inversión alternativa a las condiciones de la banca tradicional que nos permite generar ingresos de manera pasiva. Sin embargo, como toda inversión, debemos declarar las ganancias obtenidas mediante crowdlending. Si quieres aprender acerca de cómo tributar el crowdlending en España, ¡sigue leyendo!

Advertencia: Lo expuesto en este artículo NO es en ningún caso asesoramiento fiscal o jurídico. Es tu responsabilidad informarte en las fuentes oficiales o consultar con un asesor fiscal si fuese necesario.

Si buscas un asesor fiscal en TaxScouts pueden ayudarte. Son asesores fiscales online con experiencia en declaraciones de inversiones en el extranjero.

Y obtendrás un 10% de descuento registrandote en TaxScouts desde AQUÍ

Contenidos

¿Cuándo declarar las inversiones en Crowdlending?

Los intereses obtenidos mediante crowdlending tributan como rendimiento del capital mobiliario y están sujetos al Artículo 25 de la Ley del Impuesto sobre la Renta de las Personas Físicas, IRPF.

En España, la fiscalidad del crowdlending no se aplica a las inversiones individuales sino al conjunto de ganancias de inversiones que tributan como rendimiento de capital mobiliario de modo general. Es decir, todos los rendimientos de capital mobiliario se suman y las pérdidas patrimoniales sufridas en este mismo ejercicio se restan.

¿Qué impuestos se pagan por las inversiones crowdlending?

El impuesto que se nos aplica en el IRPF es el siguiente:

- 19% para las cantidades inferiores a 6.000€

- 21% para las cantidades entre 6.000€ y 50.000€

- 23% para las cantidades entre 50.000€ y 200.000€

- 27% para las cantidades entre 200.000€ y 300.000€

- 28% para las cantidades superiores a 300.000€

Ten en cuenta que estas cantidades se refieren a la suma total de las ganancias obtenidas no solo en todas las plataformas de inversion en crowdlending sino de todos los rendimientos de capital mobiliario (intereses de cuentas bancarias, fondos bancarios, etc)

Para responder a las preguntas más frecuentes sobre fiscalidad crowdlending, he invitado a Lluisa Ochoa, Doctora en Derecho Financiero y Tributario, y experta en fiscalidad. En el vídeo nos aclaró algunas cuestiones sobre cómo declarar ganancias en crowdlending y pagar impuestos de nuestras inversiones en crowdlending.

Suscríbete AQUÍ a la newsletter quincenal con noticias y mucha información útil sobre inversiones en crowdlending. (no spam, solo un email cada 15 días)

¿Retenciones en crowdlending?

La mayoría de las plataformas de crowdlending en España retienen impuestos en origen para entregarlo directamente a Hacienda y esto aparecerá descrito como tal en nuestra Declaración de la Renta.

No ocurre lo mismo con plataformas de crowdlending extranjeras. La gran mayoría de plataformas de crowdlending extranjeras no retienen impuestos en origen, pero algunas si lo hacen. En ese caso esa retención no aparecerá en la declaración de la renta en España. Por ejemplo, las plataformas que tienen su sede en Letonia y Lituania retienen impuestos en origen.

Plataformas letonas que retienen impuestos en origen:

Estas retienen un 5% si resides en España o en otro país de la UE, sin necesidad de presentar certificado de residencia fiscal.

Las siguientes, son plataformas lituanas que retienen un 15 %, pero podrás presentar certificado de residencia fiscal para beneficarte de una reducción en la retención aplicada.

Si envías un certificado de residencia fiscal de tu país, si existe un acuerdo de doble tributación podrán retenerte una cantidad menor. Por ejemplo, si resides en España y envías el certificado de residencia te retendrán un 10% de los intereses ganados.

Posteriormente, al hacer la declaración podrás imputar la cantidad retenida para que no se aplique una doble imposición y no pagues impuestos dos veces.

¿Sabías que muchas plataformas de crowdlending ofrecen un bonus de bienvenida para nuevos inversores? AQUÍ podrás encontrar un listado de las plataformas de inversión que lo ofrecen y beneficiarte de ese bonus y rendimiento extra.

¿Cómo y cuándo debemos de informar sobre las inversiones en el extranjero?

En España, hay que declarar los bienes en el extranjero si el importe total es mayor de 50.000€, y estarás obligado a presentar el Modelo 720 o Declaración de Bienes en el Extranjero.

¿Tengo que presentar el modelo 720 para las inversiones crowdlending en el extranjero?

Sin embargo, existe una consulta vinculante que matiza qué inversiones en crowdlending en el extranjero se deben de incluir en el modelo 720:

Según la consulta vinculante V1342-18:

De conformidad con el citado artículo 42 ter. apartado 1.ii del RGAT, la cesión a terceros de capitales propios solo será objeto de declaración en el modelo 720 cuando dicha cesión sea instrumentalizada mediante valores representativos de la misma. Por tanto, si la participación en los préstamos en los que invierte el consultante a través de la plataforma de financiación participativa extranjera no está representada por valores, no estará obligado a presentar el modelo 720 por las cantidades invertidas en dichos préstamos.

consulta vinculante V1342-18

Esto quiere decir que no habrá obligación de presenter el modelo 720 para las cantidades de las inversiones en préstamos, pero sí, cuando estos están intrumentalizados en valores. Así las inversiones en la mayoría de las plataformas no correspondería incluirlas (Peerberry, Robocash, …), pero si tendríamos que incluir las de plataformas en las que estamos invirtiendo en instrumentos financieros, como son, por ejemplo, Mintos, Twino, Viainvest, Debitum, Indemo, Nectaro…

Además, según esta misma consulta vinculante:

Por otra parte, en relación los importes existentes en la entidad extranjera que gestiona la plataforma, pertenecientes al consultante, que no estén invertidos en préstamos, incluidos en la cuenta ómnibus, habrán de declararse por su correspondientes saldos a 31 de diciembre medio del último trimestre, en aplicación de lo previsto en el artículo 42.bis del RGAT, salvo que los mismos no superen los 50.000 euros. La información a suministrar, en su caso, será la prevista en el apartado 2 de dicho artículo.

consulta vinculante V1342-18

Así, se deberá de informar sobre el saldo sin invertir, mantenido en las cuentas de las plataformas de crowdlending en el extranjero, siempre y cuando corresponda presenter el modelos 720 porque se superan los 50.000 euros en el extranjero.

El saldo será el que tengas a día 31 de diciembre y la declaración del modelo 720 se realiza en Marzo.

Para rellenar el modelo 720 de forma sencilla puedes utilizar AUTODECLARO, una herramienta que genera el 720 en un solo clic.

¿Tengo que declarar las ganancias obtenidas si no las retiro de la Plataforma?

Sí, debemos declarar el beneficio obtenido cada año, aunque no saquemos el dinero de las plataformas de crowdlending.

¿Hay que declarar los bonus y las campañas de cashback?

Si recibes es cashback o un bonus por tus inversiones, estos deberías incluirlos como ganancias patrimoniales en la declaración de la renta (casilla 389).

¿Se pueden declarar las pérdidas en crowdlending? ¿Cómo y cuándo?

Las perdidas en crowdlending se pueden declarar y deducir, pero deberán de cumplirse algunos requisitos para que se contabilicen como pérdidas

Según el artículo 14.2.k de la Ley 35/2006, del Impuesto sobre la Renta de las Personas Físicas,

k) Las pérdidas patrimoniales derivadas de créditos vencidos y no cobrados podrán imputarse al período impositivo en que concurra alguna de las siguientes circunstancias:

1.º Que adquiera eficacia una quita establecida en un acuerdo de refinanciación judicialmente homologable a los que se refiere el artículo 71 bis y la disposición adicional cuarta de la Ley 22/2003, de 9 de julio, Concursal, o en un acuerdo extrajudicial de pagos a los cuales se refiere el Título X de la misma Ley.

2.º Que, encontrándose el deudor en situación de concurso, adquiera eficacia el convenio en el que se acuerde una quita en el importe del crédito conforme a lo dispuesto en el artículo 133 de la Ley 22/2003, de 9 de julio, Concursal, en cuyo caso la pérdida se computará por la cuantía de la quita.

En otro caso, que concluya el procedimiento concursal sin que se hubiera satisfecho el crédito salvo cuando se acuerde la conclusión del concurso por las causas a las que se refieren los apartados 1.º, 4.º y 5.º del artículo 176 de la Ley 22/2003, de 9 de julio, Concursal.

3.º Que se cumpla el plazo de un año desde el inicio del procedimiento judicial distinto de los de concurso que tenga por objeto la ejecución del crédito sin que este haya sido satisfecho.

artículo 14.2.k de la Ley 35/2006

La pérdida se aplicaría en el ejercicio en que se cumplan los requisitos.

A rasgos generales, en la información fiscal que podemos descargar en cada plataforma, cuando existe una perdida declarada está aparecerá como “bad debt” o “deuda incobrable” y en ese momento podremos imputar esa cantidad como “Perdidas patrimoniales”

¿Cómo hacer la declaración de la renta de las inversiones en crowdlending?

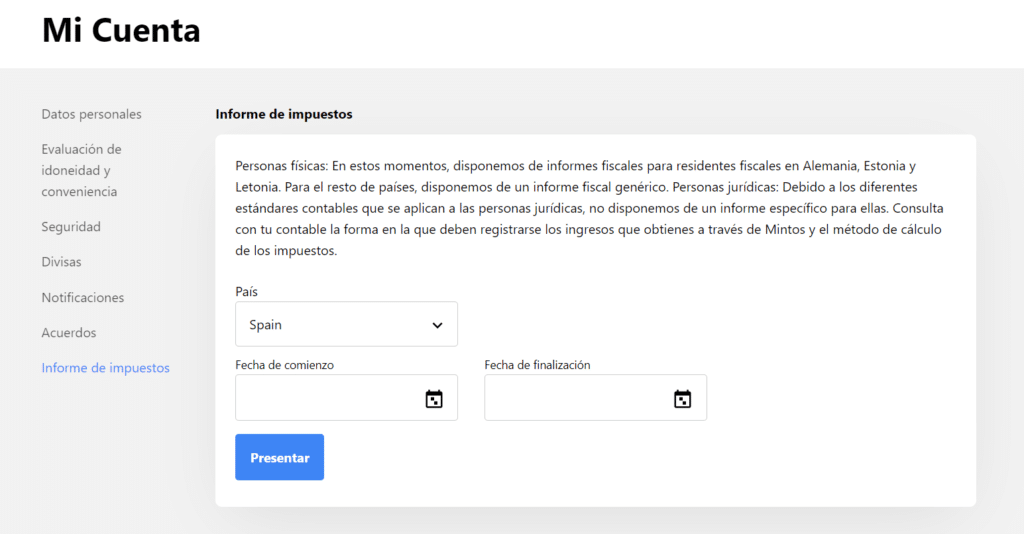

Las plataformas facilitan la información fiscal o documentación necesaria para que puedas añadirla a tu declaración de la renta y cumplir con hacienda. Encontrarás esta información normalmente bajo el apartado llamado: extractos, balance, statement, tax, impuestos…dependiendo de la plataforma.

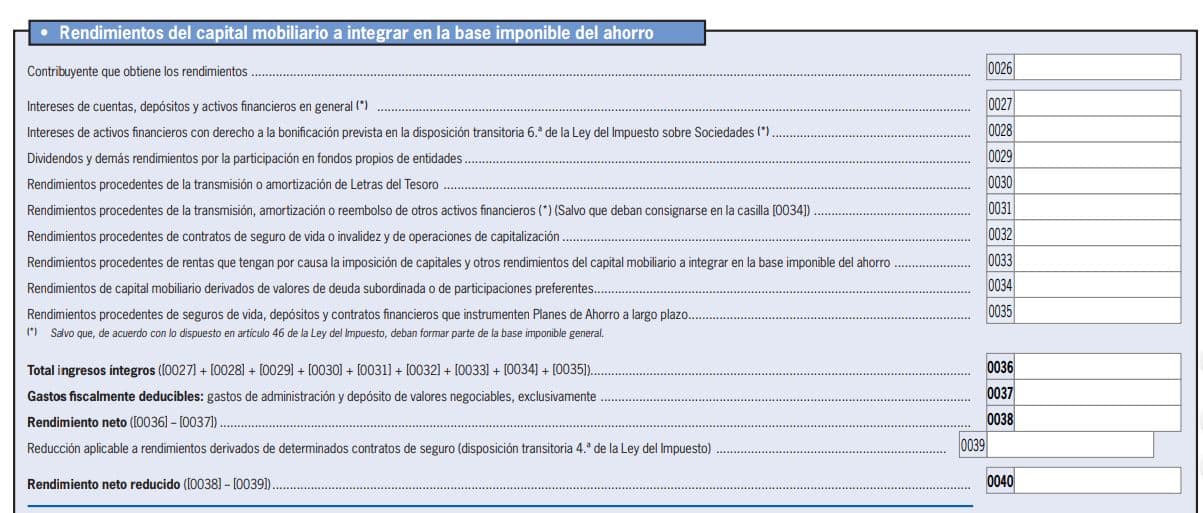

Todos los intereses obtenidos a raíz del crowdlending son intereses del capital mobiliario por inversión. Así en el apartado “Rendimiento del capital mobiliario” de la declaración, en la casilla de “Intereses de cuentas, depósitos y activos financieros” (casilla 027) deberás de sumar no solo los intereses obtenidos en todas las plataformas de crowdlending sino también, intereses obtenidos en tus cuentas bancarias, etc.

En este vídeo encontrarás información detallada para descargar el informe fiscal de varias plataformas de crowdlending y dónde incluir la información en la declaración de la renta.

Cómo hacer la declaración de la renta de inversiones crowdlending (Hacienda España)

¿Cómo declarar las retenciones que ya se han realizado en el extranjero?

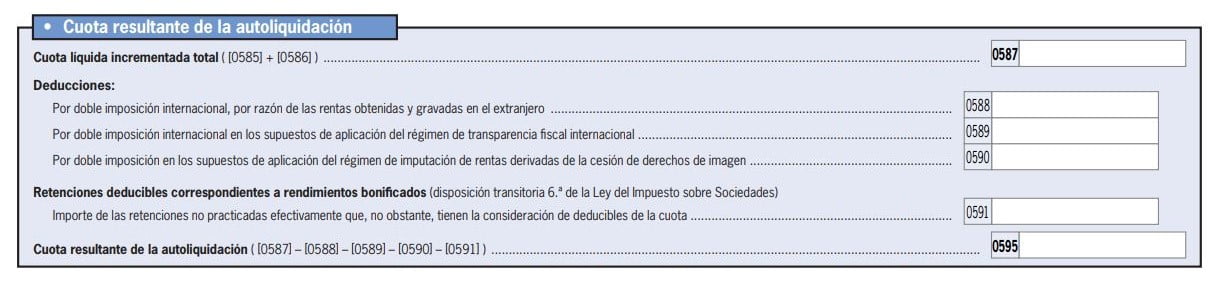

Si la plataforma de inversión ha aplicado retenciones en el extranjero, esto podremos imputarlo en el apartado de doble imposición. En la casilla de «Deducciones por doble imposición internacional, por razón de las rentas obtenidas y gravadas en el extranjero» (casilla 588 de la Declaración de la Renta) deberemos introducir el rendimiento y las cantidades totales retenidas.

Si necesitas un asesor fiscal que te ayude con la declaración en TaxScouts pueden ayudarte. Son asesores fiscales online con experiencia en declaraciones de inversiones en el extranjero. Y obtendrás un 10% de descuento registrandote en TaxScouts desde AQUÍ

Mintos: declaración de la renta

Mintos es una plataforma de crowdlending internacional regulada en Letonia que por normativa debe retener impuestos en origen. Si tienes residencia fiscal en España u otro país de la Unión Europea, deducirán directamente de tus ganancias un 5%.

Posteriormente, en la declaración de la renta podrás imputar lo que te han retenido, en el apartado de doble imposición, para que se aplique la deducción correspondiente y no pagues impuestos dos veces.

Esto aplica para otras plataformas con sede en Letonia como son, por ejemplo, Viainvest, Twino y Debitum.

Urbanitae: declaración de la renta

Urbanitae es una plataforma española. Cuando inviertes en esta plataforma, el promotor de la operación realizará la retención en origen sobre la rentabilidad generada, un 19%.

Estas cantidades aparecerán de manera automática en el borrador de la declaración, en el apartado de la base imponible del ahorro como rendimientos del capital mobiliario.

En conclusión

Con las inversiones en crowdlending puedes obtener altos rendimientos, pero no te la juegues a la hora de declarar tus ganancias en crowdlending. En este artículo hemos resumido el funcionamiento de la fiscalidad del crowdlending en España de manera general. Si tienes dudas sobre cómo declarar tus inversiones en crowdlending consulta con un asesor fiscal.

TaxScouts: tu asesor fiscal online

Con TaxScouts tendrás un asesor fiscal online personal que hará la renta por ti. Tú solo tienes que rellenar tus datos y ellos se encargarán de todo.

- Se te aplicarán todas las deducciones posibles para que ahorres al máximo.

- Todo de manera online y en tiempo récord.

- Si tienes dudas, puedes preguntar a tu asesor por chat o pedir una llamada. ¡con respuesta en menos de 24h!

- Asesores con experiencia en declaraciones de inversiones en el extranjero.

Y obtendrás un 10% de descuento registrandote en TaxScouts desde AQUÍ

Suscríbete AQUÍ a la newsletter quincenal con noticias y mucha información útil sobre inversiones en crowdlending. (no spam, solo un email cada 15 días)

Si no tienes en Mintos más de 50.000€ no hace falta declarar?

Hola, Hay que declarar cualquier cantidad que se invierta en Mintos y en cualquier otra plataforma de crowdlending, desde 1 euro. Sin embargo, no habrá que presentar el Modelo 720 o Declaración de Bienes en el Extranjero si tienes menos de 50.000 euros en el extranjero, en total.

Hola. Hay una consulta vinculante a la AEAT, la número V1342-18 referente a la obligación de presentar el Modelo 720 y dice lo siguiente «De conformidad con el citado artículo 42 ter. apartado 1.ii del RGAT, la cesión a terceros de capitales propios solo será objeto de declaración en el modelo 720 cuando dicha cesión sea instrumentalizada mediante valores representativos de la misma. Por tanto, si la participación en los préstamos en los que invierte el consultante a través de la plataforma de financiación participativa extranjera no está representada por valores, no

estará obligado a presentar el modelo 720 por las cantidades invertidas en dichos préstamos.

Por otra parte, en relación los importes existentes en la entidad extranjera que gestiona

la plataforma, pertenecientes al consultante, que no estén invertidos en préstamos,

incluidos en la cuenta ómnibus, habrán de declararse por su correspondientes saldos a

31 de Diciembre o medio del último trimestre, en aplicación de lo previsto en el artículo

42.bis del RGAT, salvo que los mismos no superen los 50.000 euros. La información

a suministrar, en su caso, será la prevista en el apartado 2 de dicho artículo.

Así que, salvo que los importes no invertidos en prestamos (Cash Drag) sumen mas de 50.000€ o que los prestamos estén representados por títulos, no habría obligación de presentar el Modelo 720.

Muchísimas gracias Antonio por tu aportación, muy valiosa para la comunidad. Gracias.

Hola, tengo una duda, he invertido en Viventor , he recibido intereses, pero como posiblemente conozcas ha habido plataformas que no estan devolviendo los prestamos como es el caso de Monify o Atlantis Financiers ¿puedo compensar esas perdidas de capital? figuran como fondos en transito pero llevan varios meses. Y a mi me parece que no los voy a recuperar.

Hola Victor, En principio para compensar las perdidas de capital hay que esperar a que la perdida esté confirmada. Por ahora el dinero de Viventor está en tránsito.

Muchas gracias por tu respuesta, imaginaba que efectivamente habrá que esperar a que se materialice la perdida, y cuando esto ocurra ¿Qué habrá que hacer? restarlo a las ganancias de intereses, o ¿existe una casilla específica para incluir estas perdidas?

También tengo otra duda, ¿durante un tiempo Viventor realizó mal los cálculos de los intereses de demora y nos estaba pagando intereses de demora por todo el capital del préstamo , en vez de pagarlos por el capital que restaba por amortizar. Cuando se dió cuenta del error que había cometido sustrajo de los intereses la cantidad correspondiente para compensar su error. En el informe fiscal de viventor aparece una cifra negativa en un apartado que llama correcciones, ¿Qué debo hacer con esa cifra? restarla a los intereses o ponerla en alguna casilla especifica de la declaración.

Perdona si son muchas preguntas pero espero que con tu experiencia puedas ayudarme y aclarar mis dudas.

También agradecerte y felicitarte, ya que eres un gran apoyo para los que nos aventuramos a lanzarnos en los prestamos P2P.

Con respecto a las perdidas, no sé cómo aparece exactamente en la declaración de la renta.

La correcciones de Viventor si no están aplicadas en el total habrá que restarlas. Si no tienes claro si, en la cifra que vas a tomar para la declaración, estas están aplicadas o no, te recomiendo que les escribas para que te lo confirmen. Ellos te pueden ayudar mejor que nadie.

Muchísimas gracias por tu apoyo y por seguir el blog.

Un saludo, Carmen

En que seccion de la Renta se debe declarar los rendimentos de Bondora si son inferiores a 50.000 ?

No he entendido.

En el apartado de intereses del capital, es el mismo apartado que para declarar los intereses que se reciben de una cuenta de ahorro.

Muchas gracias

Tendré de buscar en donde se queda exactamente esa línea ya que es la primera vez que lo voy a hacer.

Supongo que tendrá opción de rellenar lo que ya ha sido retenido si la cuenta está en el extranjero para que no haya dupla tributación .. o en caso de que ya haya retención es en otro sitio ? ..

Muchas gracias

Y felicitaciones por la página web

la única que contesta realmente a estas cuestiones

Felices Fiestas 2021

Hola, Los intereses por crowdlending se declaran en capital mobiliario en la misma casilla que los interes obtenidos en cuentas de ahora. Hay pocas plataformas europeas que retenga impuestos directamente. En general, en las plataformas fuera de España que lo hacen, lo más sencillo sería presentar certificado de domicilio fiscal para que no retengan directamente y luego declararlos. Sino deberías de consultar los criterios de doble imposición entre países.

Hola. No es exactamente lo mismo, pero en caso de crowdfunding en empresas extranjeras, sabe si es necesario presentar el modelo D-5A para cada inversión en no cotizadas además del 720 en caso de que corresponda? Muchas gracias y feliz año!

Hola Ruben, No sabría responderte a esa pregunta desconozco cómo funciona el crowdfunding.

Hola . en las aplicaiciones de crowdfounding inmobiliario se puede entender aplicable la misma consulta vinculante a la AEAT, la número V1342-18 ( referente a la obligación de presentar el Modelo 720 «De conformidad con el citado artículo 42 ter. apartado 1.ii del RGAT, la cesión a terceros de capitales propios solo será objeto de declaración en el modelo 720 cuando dicha cesión sea instrumentalizada mediante valores representativos de la misma) ¿ esto es tanto aplicable a crowdfounding inmobiliario como a crowdlending (prestamos)? gracias !

Lo desconozco. A priori y a rasgos generales el crowdlending Hacienda lo trata como los intereses de una cuenta bancaria de ahorro.

Buenas noches Carmen.

Con tu permiso, me surge una duda:

Si solo ingreso capital y no retiro, no sería más sabio no declarar nada hasta que no llegue el momento para aprovechar más el interés compuesto?

Por otro lado pienso que sería una actitud más prudente: qué pasa si declaro beneficios que nunca retiro y al cabo de un tiempo tengo un gran impago/pérdida? he tributado por un dinero que nunca disfrutaré.

Qué opinas?

Un saludo.

En teoría hay que declarar aunque no se retire dinero. Otra cosa es lo que cada uno decida hacer.

Las perdidas también se declaran cuando estén ya registradas como perdidas.

Hola Carmen, estoy haciendo la renta y este año pasado invertí en peerberry, he solicitado el tax xtatement para ver cuanto he ganado en intereses. Ya lo tengo todo y tengo que ponerlo en la casilla 27 que es: «Intereses de cuentas y depósitos y de activos financieros en general» pero tengo que poner que provienen de esta plataforma? Como lo hago? Muchas gracias

Hola, no entiendo muy bien lo de declarar beneficios de los intereses que has reinvertido, y en consecuencia no retirado. Pongamos que los declaro y tributo sobre ellos aunque no los retire, que pasa dentro de 6 años cuando si los retire, los tengo que volver a declarar y volver a pagar sobre ellos? Gracias de antemano…

No, no hay que volver a declararlos, solo se declaran cuando se reciben en la cuenta no cuando se retiran. Igual que sucede con cuentas bancarias que generan intereses, esos se declaran el año que se reciben, independientemente de si se mantienen o se retiran.

Hola Carmen, gracias por compartir tu experiencia y conocimientos en el mundo crowdlending. Llevo unos meses invirtiendo y sigo muchos de tus consejos.

Respecto al modelo 720 estoy considerando como computables las inversiones en Mintos, Viainvest y Debitum por tratarse de instrumentos financieros, y por otro lado NO estaría considerando las inversiones en LenderMarket, Bondster, Hive5, Income, Maclear y Fintown. (salvo los saldos en las cuentas ómnibus que sí los considero en todos los casos). Según tu experiencia coincides conmigo en considerar estas últimas 6 plataformas como no computables? Gracias de antemano

Hola Jorge, Sí, así es como lo entiendo yo, pero yo no soy experta en fiscalidad.

Si tienes dudas te recomiendo consultar con un asesor fiscal.

Buenas tardes Carmen, entiendo que si invierto en Viainvest, aunque sean 50 €, debo de presentar el modelo 720, no es así? Cuándo debería de presentarlo? Muchas gracias.

El modelo 720 solo es necesario presentarlo cuando el importe total de los bienes en el extranjero es mayor de 50.000€.

Buenas tardes Carmen,

¿Cómo se declara en el modelo 720 el dinero depositado en las cuentas omnibus de las plataformas? Teniendo en cuenta que son cuentas generales de las que no somos titulares.

¿Y las inversiones instrumentalizadas? Teniendo en cuenta que pueden ser cientos de préstamos diferentes.

Te agradecería si me puedes iluminar en este tema. Muchas gracias de antemano por tu ayuda.

Para información mucho más concreta y cómo hacer las declaraciones, te recomiendo consultar con un asesor fiscal, ya que yo no soy experta en el tema.

Hola Carmen! gracias por aportarnos tanto.

He empezado con Viainvest gracias a tí y me surge la duda de si me aplicaran el 5% de retención, también de si puedo hacer que no me retengan nada si envío el certificado de residencia fiscal en España.

Otra duda que quizás conozcas es si puedo evitar hacer la declaración y pagar impuestos ya que mis ingresos son inferiores a 12 mil euros.

Espero tu respuesta Carmen y gracias de nuevo

La retención mínima que aplica Viavinest es el 5%, no es necesario presentar ninguna documentación. No es posible reducirla. Con respecto a si puedes evitar hacer la declaración es algo que deberías de consultar con un asesor fiscal ya que depende de tu situación personal.

Una duda respecto al modelo 720 y la frase «Esto quiere decir que no habrá obligación de presentar el modelo 720 para las cantidades de las inversiones en préstamos, pero sí, cuando estos están intrumentalizados en valores»

La pregunta es respecto a las inversiones en Hive5. ¿En tu opinión eso son préstamos o son valores?

Gracias,

En Hive5 se invierte en préstamos.

Las plataforma en las que se invierte en intrumentos financieros son Viainvest, Mintos, Twino, Debitum.

Hola Carmen,

Me sabrías decir como buscar un asesor fiscal – gestor que sepa de crowdlending, para que me ayude a presentar la Renta? Me parece que la mayoría no tienen idea de lo que es..

Gracias de antemano!

En TaxScouts saben como hacer la declaración de inversiones en crowdlending: https://bit.ly/taxscoutssm

Buenos días, Sabe si los préstamos de Bondora están instrumentalizados en valores, y por eso deben ser declarados en el modelo 720 ?

Muchas gracias,

No, los préstamos de Bondora no son valores.

Hola Carmen, si durante el año he sobrepasado los 50.000 € en algún momento ya tengo que hacer el modelo 720?

Según entiendo por el artículo, solo cuenta lo que tengas a 31 de diciembre o la media de los últimos 3 meses del año? En casi de que sea así, recomendarías, si por ejemplo tengo 55.000 €, retirar 5 o 6 mil euros los últimos 3 meses del año para no tener que realizar el modelo 720 y que el impuesto al irpf no me suba al siguiente punto?

Muchas gracias.

En este enlace de la agencia tributaria encontrarás más información y preguntas frecuentes sobre la obligación de presentar el modelo 720.

Hola Carmen, para añadir más información de las plataformas que conozco, mi opinión es:

.- Obligación de declarar en el modelo 720: MINTOS, VIAINVEST, DEBITUM, INDEMO, INVESDOR

.- Sin obligación de declarar en el modelo 720 (salvo los saldos de las cuentas omnibus no invertidos): ESKETIT, PEERBERRY, INCOME, FINTOWN, VENTUS ENERGY, MACLEAR, CROWDPEAR, LANDE, HEAVY FINANCE, ROBOCASH, INRENTO, LONVEST.

¿Estás de acuerdo?

Un saludo, y gracias por tus molestias.

Así es, se presenta el modelo 720 para las plataformas en las que se invierte a través de intrumentos financieros, con ISIN. También habría que incluir Nectaro No es necesario para las plataformas en las que se invierte en préstamos no instrumentalizados, sin ISIN.

A la hora de declarar en el 720 los «Notes» de Mintos, diagmos que tengo 49 notes. ¿se introduce cada uno de ellos con su ISIN? Si es así, ¿cual es el nombre de entidad? He visto que los Notes tienen un «Issuer name» como «SIA Mintos Finance No.22» Seria ese el «Identificación de la entidad»?

Me imagino que no seria correcto registrar los notes agrupadolos por portfoliio al que pertenecen, por ejemplo, el portfolio «Mintos strategy – Diversified». Sin embargo, en el momento que uno elija «V» como Clave tipo de bien o derecho, te obliga a introducir un ISIN en el campo «Identificación de valores». Asi que me imagino que la única manera es introducir uno para uno cada uno de los notes.

Saludos

Así es, tendrás que indicar cada ISIN y el Issuer name o Razón social de la entidad. Para rellenar el modelo 720 de forma sencilla puedes utilizar AUTODECLARO, https://invertirenprestamosp2p.com/ir/autodeclaro una herramienta que genera el 720 en un solo clic.

Hola Carmen

Tengo una duda respecto a rellenar el 720 de Mitos y Viainves. ¿El limite de 50000€ seria en el bloque de cuentas o de acciones?

Gracias

La inversiones crowdlending de las plataformas en las que invertimos a través de instrumentos financieros corresponde declararlas en el modelo 720 en el bloque de valores cuando en ese bloque se superen los 50.000euros.

Hola Carmen, y cual sería el caso de la plataforma Loanch visto que no me queda claro en cual instrumento se está invertiendo? Habrá que declararla en en modelo 720 o no (salvo el saldo de las cuenta omnibus no invertido)? Muchas gracias.

En Loanch estamos invirtiendo en préstamos directamente, no son intrumentos financiero, no tienen ISIN, por lo tanto no correspondería meterlo en el 720 según la consulta vinculante.

Hola

Estoy en Quanloop, Hive5, Maclear, Scramble.

Crowmie es española y ya retiene, tengo que declarar o ya sale en el borrador?

No he retirado nada, tengo que declarar? O solo declaro cuando retire?

Gracias

Aunque no se retire el dinero hay que declararlo. Algunas plataformas españolas que retienen directamente de las ganancias saldrá en el borrador. En caso de que no aparezca en el borrador, habría que declararlo igualmente, introduciendo los datos manualmente.

Se sigue añadiendo este 2025 en la casilla 0027 los beneficios del crowlending? gracias

Casilla 27 Rendimientos del capital mobiliario

Hola. En el caso de incurrir en pérdidas en crowdlending: qué importe se declara como pérdida? Principal de los préstamos o principal más intereses devengados desde el momento del incumplimiento? El cash no invertido en la plataforma e inmovilizado tras el incumplimiento, se considera también pérdida o no está amparado por la misma ley que el principal del préstamo? Por si es de ayuda, estoy hablando de Grupper. Gracias por adelantado

Te recomiendo que consultes con un asesor fiscal para aclarar tus dudas. Pero lo primero es que para poder declarar perdidas estas tienen que estar documentadas/declaradas cómo tal, según el artículo 14.2.k de la Ley 35/2006, del Impuesto sobre la Renta de las Personas Físicas, deben de cumplir esos requisitos.

Hola carmen buenas noches, Debitum al cobrar tax hay que enviar tambien el informe de residencia fiscal? o esa tax al ser solo del 5% la pongo en la casiila 0558 como impuesto satisfecho en el estranjero. y en la casilla de ganacias pongo el bruto que me ha generado no?

Debitum, al igual que las otras plataformas reguladas en Letonia, retienen el 5% a todos los residentes de la UE sin necesidad de enviar documento de residencia fiscal. En la declaración de la renta, habrá que declararla las ganancias e introducir el impuesto que ya se ha pagado en el extranjero.

Hola Carmen buenos dias, en Sketit los gastos originados en el merado secundario, no se pueden declarar como perdinas no? es decir en el informe que genera Sketit solo pongo los beneficios generados para la declaracion no? Un saludo

No soy asesora fiscal, esto solo es mi opinión. Las compras en el mercado secundario con prima no son perdidas, simplemente hemos comprado un préstamo por un valor determinado. Si la plataforma cobra comisiones cuando vendemos en el mercado secundario, esa cantidad tampoco se considerarían perdidas, son comisiones, gastos de administración. A priori, y hasta donde yo conozco, las comisiones no son deducibles para personas físicas.

Hola Carmen en el video queda todo bien explicado pero hay una duda que tengo en el aire: Si tengo 3 plataformas Peerberry,Robocash (No retienen) y Debitum (si retiene en pais de origen)

En la Casilla 027 pongo los ingresos ganandos de las tres plataformas sin poner los intereses como bien dices en el video

En la casiila 0058 pongo los ingresos ganandos de las tres plataformas + los intereses de Debitum?

Es la pequeña dudilla que tengo.

Muchas gracias como siempre por tus videos . Gran trabajo

La casilla 0058 solo es para «Deducciones por doble imposición internacional» como ni Peerberry, ni Robocash han retenido nada en el extranjero no corresponde ponerlas en esa casilla. Si tienes dudas te recomiendo que consultes con un asesor fiscal.

Hola Carmen,

En su día invertí en Grupeer y Envestio, todo lo que invertí no lo pude recuperar, con lo cuál he tenido una pérdida patrimonial, pero en ningún momento llegué a reclamar nada, ya que me iba a salir más caro el collar que el perro. La pérdida de capital la asumo, pero claro al no estar en ningún proceso judicial con mi nombre, entiendo que no podría, declararlo como perdida patrimonial mobiliario, verdad?

O si de algún modo si la empresa se ha declarado en quiebra, o no se cómo decirlo con palabras ‘legales’, la justicia por algún proceso ve que ha sido una estada y de alguna manera está condenada, no se cómo podría justificar mi pérdida con hacienda, o que presentarle o a quién pedir ésta información, y sí sería suficiente.

Muchas gracias de antemano.

Ten en cuenta que no soy asesora fiscal. Para declarar las pérdidas patrimoniales en principio tedría que existir algún documento que lo acredite, no creo que necesariamente tenga que ser que estés tú en el proceso judicial, siempre y cuando puedas mostrar que tú tenías inversiones en esas plataformas y lo que ha sucidido con ellas. Pero eso solo es mi opinión, deberías de consultar con un asesor fiscal o con hacienda directamente.

Hola, ¿Cuándo hablamos de la casilla 027 de ingreso íntegros s erefieren a ingresos brtuos o netos (ya con retención)?

Brutos y se indica la retención en la casilla correspondiente si ha aplicado en España o en un país con tratado de doble imposición.

En caso de pérdida patrimonial, ¿en qué casilla debo de reflejarla? Gracias!

Ten en cuenta que las perdidas patrimoniales tienen que cumplir con ciertos requisitos para ser imputadas. El número de la casilla puede variar, suele estar entre 300 y 400. Si tienes dudas te recomiendo consultar con un asesor fiscal.